Imposto de Renda 2024: quem precisa e como declarar?

Chegou a hora de encarar o Leão! E a IOB preparou um material completo e detalhado para você tirar todas as dúvidas sobre a DIRPF (Declaração de Ajuste Anual do Imposto sobre a Renda da Pessoa Física), ou melhor, a temporada de Imposto de Renda 2024*! E fique muito atento, pois a Receita Federal trouxe mudanças importantes nas regras deste ano. Confira!

O que é o Imposto de Renda?

O Imposto de Renda é um imposto de competência da União, que incide sobre a renda e proventos de qualquer natureza. Durante o ano, ele é geralmente cobrado na forma de antecipação, e ajustado anualmente com a entrega da declaração de ajuste anual.

Como funciona o Imposto de Renda?

No Imposto de Renda, o contribuinte precisa prestar contas de todos os seus ganhos como salários, aluguéis, aquisição ou a venda de imóveis, prêmios de loteria e investimentos. Além disso, é necessário informar todos os bens e direitos que faziam parte de seu patrimônio, até 31 de dezembro de 2023, como por exemplo, imóveis, veículos, joias e/ou quadros, com valor acima de R$ 5 mil.

Qual a diferença entre pagar e declarar o Imposto de Renda?

Há quem confunda pagar com declarar o Imposto de Renda. Mas a diferença é mais simples do que parece. Como dissemos acima, geralmente, o Imposto de Renda já é pago anualmente, de forma antecipada. Vamos a um exemplo para ficar mais fácil de entender.

Um trabalhador que ganha acima da média mensal de isenção de Imposto de Renda paga o imposto antecipado ao receber o salário. Ou seja, essa antecipação do imposto é recolhida pela própria empresa que paga o salário do empregado, por isso, ela é chamada de fonte pagadora. E também é por isso que se diz que o imposto é retido na fonte.

Já o termo “declarar” remete ao ajuste anual, ou seja, à declaração anual de Imposto de Renda. É através dela que a Receita Federal avaliará se o contribuinte tem valores a restituir ou a pagar.

Quais são os tipos de declaração de IR?

Existem dois tipos de declaração de Imposto de Renda: a completa (opção por deduções legais) e a simplificada. Basicamente, elas se diferem pela forma de tributação. Confira a seguir a diferença entre elas.

Declaração simplificada do Imposto de Renda

A opção por desconto simplificado implica na substituição de todas as deduções admitidas na legislação tributária pelo desconto de 20% do valor dos rendimentos tributáveis na declaração de ajuste anual, limitado a R$ 16.754,34, se não houver alteração quando sair as regras deste ano. A opção pelo desconto simplificado dispensa comprovação e pode ser utilizado independentemente do montante dos rendimentos recebidos e do número de fontes pagadoras.

Declaração completa do Imposto de Renda 2024

A declaração completa, ou opção por deduções legais, possibilita a utilização de todas as deduções legais permitidas pela legislação do Imposto de Renda, desde que comprovadas, tais como: dependentes, contribuição previdenciária, despesas médicas, pensão alimentícia etc.

Qual a diferença de dependente e alimentando?

Alimentando é aquele que, mediante decisão judicial ou acordo feito por escritura pública, como o acordo de divórcio, por exemplo, é beneficiário de pensão alimentícia. Já quem detém a guarda, pode declará-lo como dependente.

Quem precisa declarar o Imposto de Renda 2024?

Os critérios para declaração vão muito além do salário do contribuinte. Atenção, pois a regra para este ano mudou. Agora, todo cidadão que, em 2023, teve rendimentos tributáveis anual acima de R$ 30.639,90,70 (inclui salários, aluguel, gratificação etc.) está obrigado a declarar.

Além disso, estão obrigados a realizar a declaração entre 15 de março a 31 de maio, os contribuintes que:

- Movimentaram mais de R$ 40 mil na Bolsa de Valores ou operações realizadas com ganho sujeito ao imposto

- Tinha, até 31.12.2023, a posse ou a sua propriedade de bens (imóveis, veículos, terrenos) ou direitos, inclusive terra nua, com valores acima de R$ 800 mil;

- Tiveram rendimentos isentos, não tributáveis ou tributáveis exclusivamente na fonte acima de R$ 200 mil (inclui rendimentos de caderneta de poupança, doações, indenizações trabalhistas etc.);

- Tiveram em 2023, a receita bruta anual acima de R$ 153.199,50 no exercício da atividade rural;

- Mudaram-se para o Brasil em 2023, ou seja, se adquiriu a condição de residente no Brasil e permaneceram até 31 de dezembro.

Quem não precisa declarar o Imposto de Renda 2024?

Como dissemos, este ano tivemos alterações. Trabalhadores que, em 2023, tiveram rendimentos tributáveis abaixo de R$ 30.639,90 estarão desobrigados da entrega da declaração.

Também estão isentos os contribuintes com rendimentos que se encaixem na categoria de não tributáveis, como no caso de indenizações trabalhistas, e cidadãos aposentados com doenças graves cuja renda mensal não ultrapasse R$ 200 mil.

Outro detalhe importante é que, mesmo não sendo obrigatório, quem não se enquadra nos critérios mencionados anteriormente pode fazer a declaração se julgar necessário ou caso acredite que pode se beneficiar de alguma restituição.

Como declarar o Imposto de Renda 2024?

A declaração pode ser feita de algumas formas:

- online: no Portal e-CAC;

- computador: PGD (Programa Gerador de Declaração) IRPF;

- dispositivos móveis: App Meu Imposto de Renda.

Vale lembrar que é possível optar pela declaração Pré-preenchida por meio de autenticação no portal gov.br, porém apenas para os níveis de segurança Ouro e Prata.

No que é preciso ficar atento na documentação do Imposto de Renda 2024?

Para realizar a declaração, é preciso ter em mãos a documentação base como título de eleitor, CPF de dependentes, alimentandos e do cônjuge, comprovante de endereço e ocupação, além da declaração de imposto do ano anterior.

Outro documento fundamental é o Informe de Rendimentos, recebido por meio do comprovante emitido pela empresa onde o contribuinte, trabalhador registrado ou prestador de serviços, trabalhou no ano-calendário. O prazo limite para a entrega do informe de rendimentos por parte das empresas é até o último dia útil do mês de fevereiro que, neste ano bissexto, foi até o dia 29.

Como declarar saque do FGTS no Imposto de Renda?

Saiba que é preciso declarar saque do FGTS no Imposto de Renda, caso esteja obrigado a entregar a declaração. Apesar deste tipo de saque ser isento de cobrança de imposto, o valor precisa ser declarado para que possa ser justificada qualquer variação patrimonial.

Como declarar o que ganha na internet?

E aí, você sabe se é preciso declarar no Imposto de Renda o ganha na internet? A resposta é “sim”! Nos casos de obrigatoriedade de apresentação da declaração do imposto de renda pessoa física, os ganhos obtidos pelos criadores de conteúdo digital remunerados por plataformas (como YouTube e TikTok) devem ser declarados.

Como declarar Imposto de Renda após o casamento?

Se você se casou no ano passado ou antes, pode optar por declarar o Imposto de Renda em conjunto, desde que seja a vontade dos dois. Em vez de cada um preencher e enviar sua prestação de contas separadamente, o casal deve reunir suas receitas e despesas e enviar uma única declaração.

Como declarar o Airbnb no Imposto de Renda?

Apesar de muitas negociações do tipo P2P (de pessoas para pessoas) não envolverem diretamente empresas, é importante esclarecer que, para a Receita Federal, quem realiza aluguel de imóvel por meio do Airbnb, Booking ou qualquer outra plataforma é classificado como autônomo. Sendo assim, os valores obtidos com os pagamentos recebidos de pessoas físicas devem ser declarados.

Como declarar Imposto de Renda de parente falecido?

A morte não elimina imediatamente as obrigações com a Receita Federal. Por isso, além de enviar a própria declaração do Imposto de Renda, é preciso ficar atento para fazer a declaração de parentes falecidos.

Declarar criptomoedas e NFTs no Imposto de Renda é obrigatório?

Apesar de ainda não possuírem uma regulamentação específica, é obrigatório declarar criptomoedas e NFTs (sigla em inglês que significa tokens não fungíveis, em tradução literal) no Imposto de Renda.

É preciso declarar seguros no Imposto de Renda?

Dentre as muitas dúvidas a respeito do que declarar no Imposto de Renda algumas são recorrentes. Uma delas é sobre seguros. Sejam de carros, imóveis, ou mesmo de vida, muitas pessoas acreditam ser possível deduzir tais valores. Mas, afinal, é preciso declarar seguros no Imposto de Renda? A resposta é negativa. Nenhum tipo de apólices de seguros pode ser deduzido do Imposto de Renda.

Declarar empréstimos bancários

Tenho um empréstimo no banco, é preciso declarar? Se ele for superior a R$ 5 mil, sim. E não precisa apenas ser um empréstimo realizado em um banco. Até aquele dinheirinho a mais que seu pai, mãe, vizinho ou namorado lhe emprestaram precisa ser declarado.

Aposentado ou pensionista precisa entregar a declaração?

Quando falamos de Imposto de Renda, aposentado ou pensionista também é incluído na obrigatoriedade. Ou seja, pela nova regra para quem teve rendimentos tributáveis anual acima de R$ 30.639,90,70. Em relação aos proventos de aposentadoria parcela isenta para 65 anos ou mais, permanece o limite de isenção de R$ 24.751,74 por ano ou R$ 1.903,98 por mês.

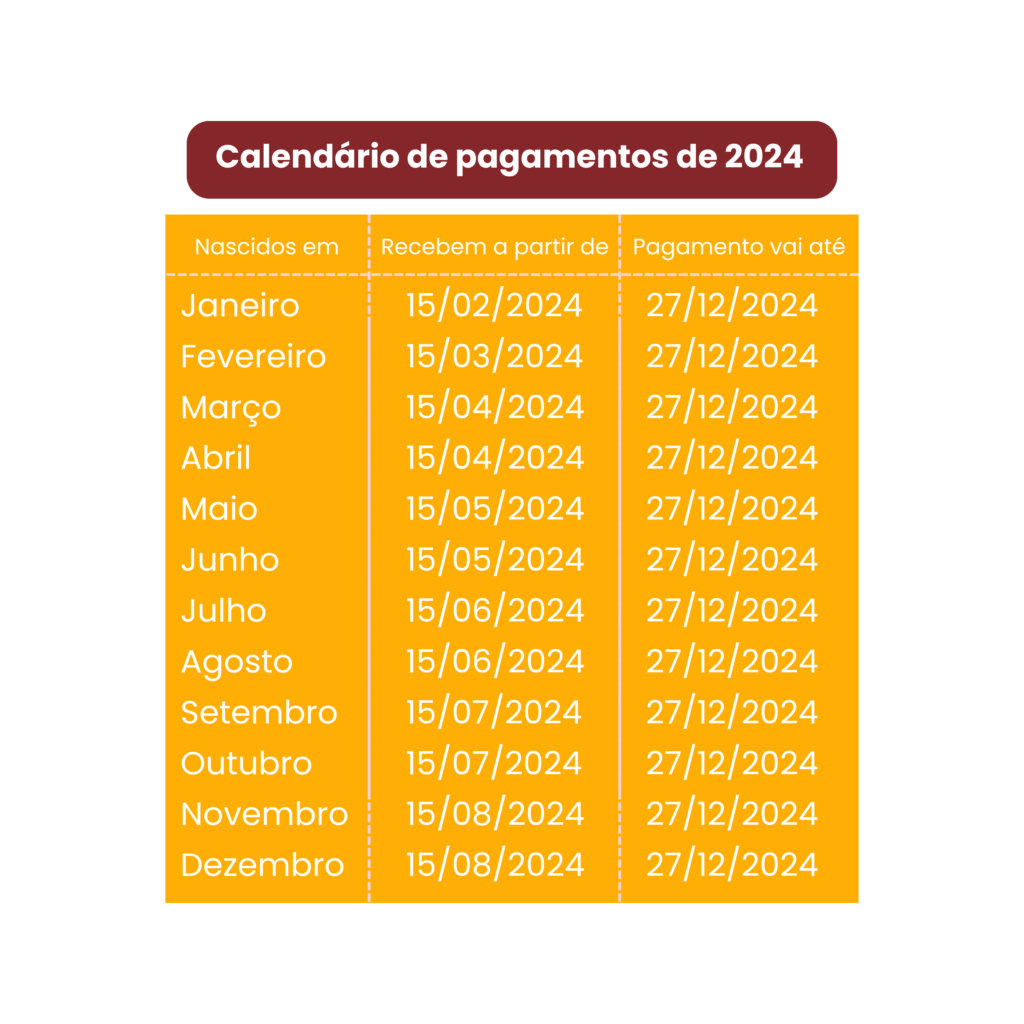

Qual o prazo para enviar a declaração do Imposto de Renda 2024?

Assim como no ano passado, em 2024, a data de entrega acontecerá no período de 15 de março a 31 de maio. Uma vez que a Receita Federal mudou oficialmente a data.

É melhor entregar declaração incompleta ou pagar multa do Imposto de Renda?

Apesar de ser uma escolha pessoal, podemos dizer que, no geral, é melhor entregar incompleto e fazer um ajuste depois. Mas é importante observar que, durante a retificação, se for realizada após o prazo de entrega, não é possível alterar o modelo de declaração entre simples e completa. E o contribuinte precisa ficar atento para não cometer erros neste ajuste. Caso contrário, é grande a chance de cair na malha fina.

Qual é o valor da multa do Imposto de Renda para entrega em atraso?

A multa por atraso na entrega do Imposto de Renda é de, no mínimo, R$ 165,74. A penalidade para o contribuinte que fizer a declaração fora do prazo pode chegar até 20% do imposto devido mais juros. O prazo para entregar a declaração do IR 2024 vai de 15 de março a 31 de maio.

Quem não faz declaração do Imposto de Renda sofre penalidade?

Sem emissão de um novo passaporte, pedido de cartão de crédito negado, sem financiamento de imóveis, de carros ou mesmo impedido de realizar matrículas em universidades públicas, proibição de assumir cargos públicos e ainda perder o acesso ao Pix. Estas são apenas algumas das penalidades para quem não faz declaração do Imposto de Renda para a Receita Federal, caso esteja obrigado.

Erros que podem levar para a malha fina

É comum o contribuinte deixar de declarar parte de uma renda, como um bônus salarial, ou mesmo o recebimento de um pagamento por uma palestra. Ao se deparar com qualquer divergência no cruzamento dos dados, o processamento da declaração é interrompido para análise. E isso é tudo o que basta para você seguir direto para a malha fina do IR.

Como funciona a ‘autorização de acesso’ para outra pessoa física?

A plataforma Meu Imposto de Renda passou por mudanças. Desde 2023, além do próprio contribuinte, podem fazer uso da declaração pré-preenchida o procurador pessoa física ou jurídica do contribuinte, via procuração eletrônica. Além da procuração, pessoas autorizadas pelo contribuinte, como dependentes e grupos familiares, também ganharam a chance de utilizar a funcionalidade da ferramenta, indo na seção “Autorização de acesso”, disponível apenas no serviço Meu Imposto de Renda.